【PR】

ローン利用の目的とは?

ローンは、金融機関や貸金業者などから一定の金額を借りる際に利用される借り入れ方法です。

借りたお金は一定期間内に返済し、その間に利息や手数料などの費用が発生します。

ローンを利用する目的は、個人や企業によって様々ですが、以下のような目的が一般的です。

1. 個人のローン利用目的

- 住宅購入:住宅ローンは、自己資金が不足している場合や一括での購入が難しい場合に利用されます。

- 車購入:自動車ローンは、一括での購入が難しい場合や車両の価格が高額な場合に利用されます。

- 教育費用:教育ローンは、大学や専門学校などの学費を支払うために利用されます。

- 旅行・娯楽費用:特定のイベントや旅行など娯楽活動の費用を賄うために利用されることがあります。

- 結婚式費用:結婚式や披露宴の費用を賄うために利用されることがあります。

2. 企業のローン利用目的

- 資金調達:企業が事業拡大や新規事業の立ち上げ、設備や在庫の購入など、資金を必要とする場合に利用されます。

- 給与の支払い:企業において、給与支払いのタイミングと売上の入金タイミングがずれる場合や、経営状況の一時的な悪化により資金不足となった場合に利用されます。

- 融資返済:過去の借入金の返済や金利の支払い、または利息の負担軽減を目的として利用されることがあります。

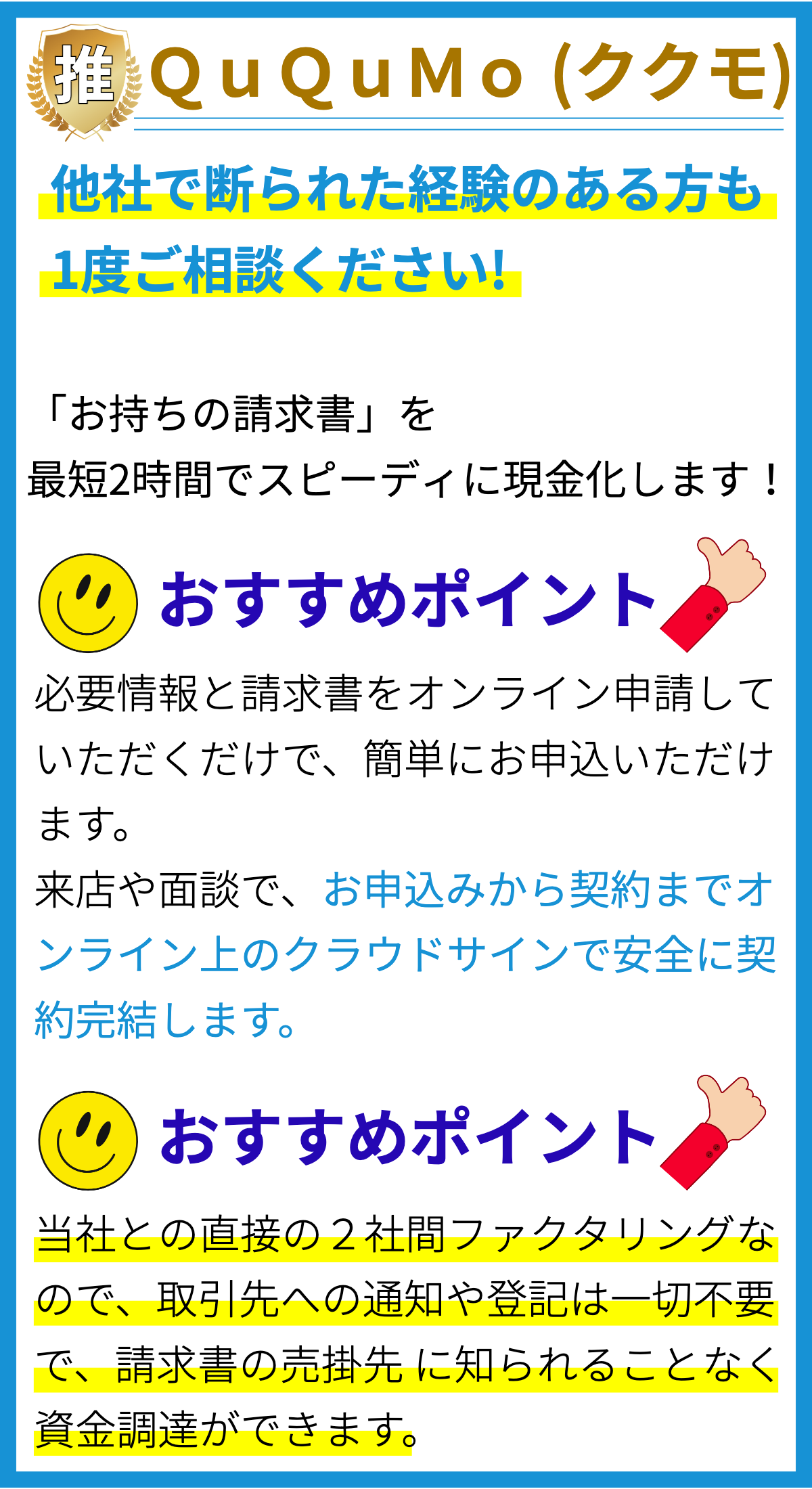

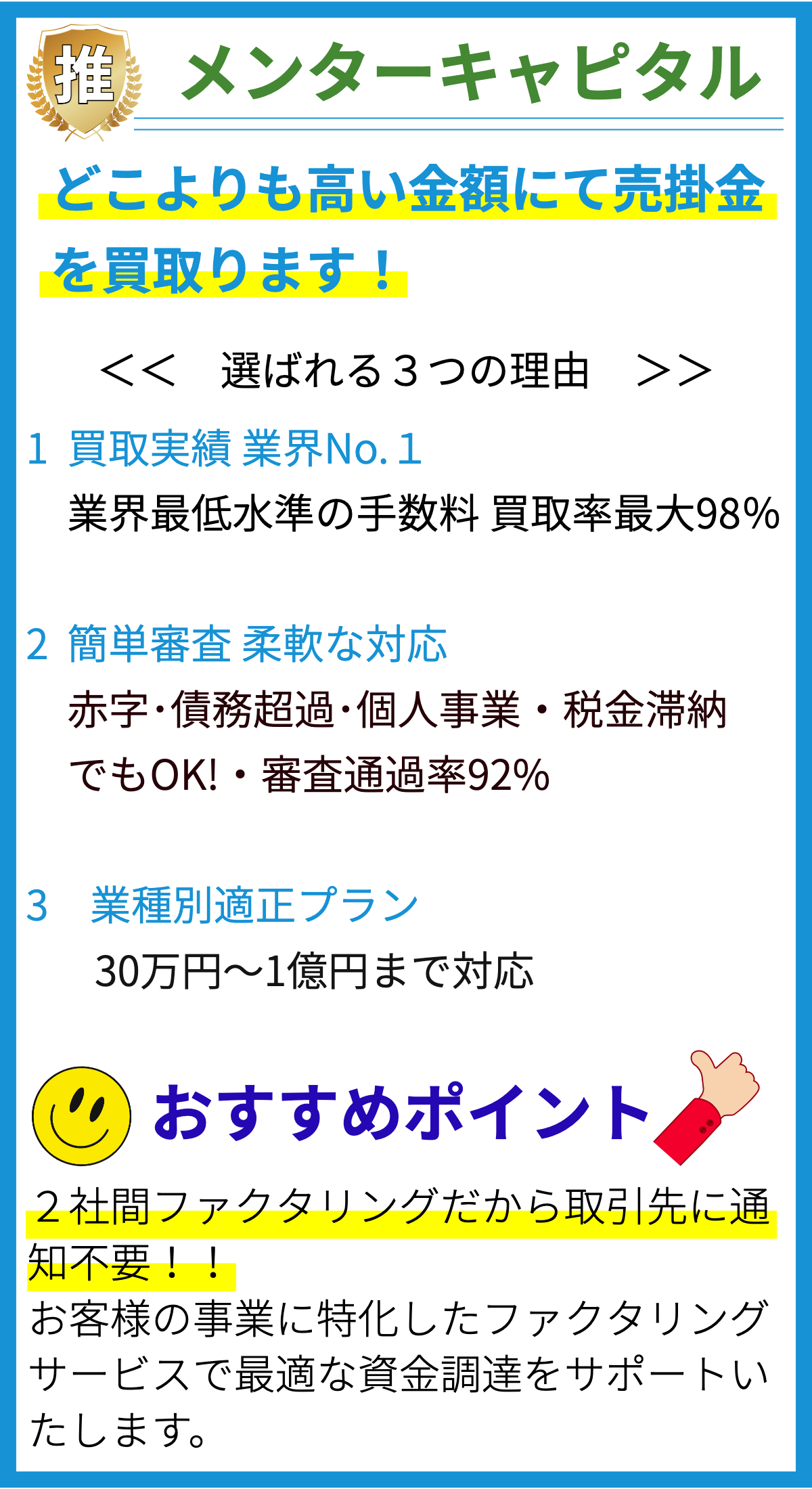

- ファクタリング:企業が売掛金を現金化するために利用される方法であり、資金繰りの改善やリスク回避が目的とされます。

- 設備投資:新たな設備や機械の導入、保有設備の更新など、生産力向上や効率改善を目的に利用されることがあります。

これらは一般的なローン利用目的の一部であり、個人や企業の状況や目的によって様々な要因が影響します。

ローンの利用目的は必要な資金を得るためには有効な手段ですが、借り手としては負債を増やすことになるため、計画的な借り入れが重要です。

ローンを使うとどのようなメリットがあるのでしょうか?

ローンを利用するメリットとは?

ローンは、企業や個人が資金を調達するための一般的な手段です。

以下に、ローンを利用する際のメリットをいくつかご紹介します。

1. 即金性と迅速さ

ローンを利用すると、必要な資金を比較的短期間で手に入れることができます。

特に急な出費や資金不足を解消するためには、ローンは非常に便利な手段です。

銀行や金融機関は、申し込みから審査、融資までのプロセスを効率化しており、迅速な対応が可能です。

2. 空き資金の確保

ローンを利用することで、企業は自身の業務や投資に使うべき資金を確保することができます。

例えば、新しい機械や設備の導入、在庫の補充、新規事業の開始など、さまざまな目的に使うことができます。

また、資金を確保することで、企業の成長や拡大を支援することも可能です。

3. 税制上の優遇措置

ローン利息は、一部の場合において税務上の控除対象となることがあります。

特に個人間の融資や住宅ローンなど、一部の特定のローンに対しては税制上の優遇があります。

これにより、ローンを利用することで支払う利息額を軽減することができます。

4. 信用の向上

ローンを返済することで、借入者の信用情報が良くなることがあります。

適切な返済を続けることで、信用履歴が築かれ、今後の資金調達やビジネス取引で有利になる可能性があります。

特に企業の場合、信用度が高ければ銀行や投資家からの資金調達がしやすくなります。

- ローンを利用することで必要な資金を迅速に手に入れることができます。

- 企業はローンを利用することで必要な資金を確保でき、業務や投資に充てることができます。

- 一部のローンは税制上の優遇が受けられ、利息額を軽減することができます。

- 適切な返済を続けることで借入者の信用情報が向上し、今後の資金調達やビジネス取引で有利になる可能性があります。

ローンを利用する際に注意すべきポイントは何でしょうか?

ローンを利用する際に注意すべきポイントとは?

1. 返済計画の見直しと返済能力の確認

ローンを利用する際には、まず返済計画をしっかりと立てる必要があります。

自身の収入や支出を正確に把握し、返済に充てられる金額をきちんと計算しましょう。

将来的な収入の変動や予期せぬ出費にも対応できるよう、返済能力を確認しておくことが重要です。

2. 金利の比較と利息負担の把握

異なる金融機関や融資商品には、金利や手数料に違いがあります。

ローンを利用する前に、複数の金融機関や融資商品の金利を比較し、利息負担の程度を把握しておきましょう。

金利が低いと見える商品でも、実際の利息負担が大きくなる場合もあるため、契約時の注意が必要です。

3. 契約内容の理解と条件の確認

ローンを利用する際には、契約内容と条件を詳しく理解しておくことが重要です。

利率の変動や返済期間の延長など、将来の変更事項についても明確に理解しておく必要があります。

契約書や重要事項説明書をじっくりと読み、納得した上で契約することでトラブルを防ぐことができます。

4. 返済遅延や延滞時のリスクの認識

事前に返済計画を立て、返済能力を確保することは非常に重要ですが、返済遅延や延滞が生じる場合のリスクにも注意が必要です。

返済遅延や延滞を起こすと信用情報に傷がつき、今後の借り入れや金融取引に支障をきたす可能性があります。

また、法的措置や取り立て行為にさらされる可能性もあるため、返済リスクを十分に認識しましょう。

5. 突然の借入返済の要求には注意

ローンを利用する際には、突然の借入返済の要求には特に注意が必要です。

詐欺や架空請求などの詐欺行為により、偽の債権者からの連絡や要求を受けることがあります。

自身の借入履歴や契約内容と照らし合わせ、正当な債権者からの連絡かどうかを確認することが重要です。

- 返済計画をしっかりと立てる

- 金利や手数料を比較する

- 契約内容を理解し、条件を確認する

- 返済遅延や延滞時のリスクを認識する

- 突然の借入返済の要求には注意する

ローンを利用する目的によってローンの種類は変わるのでしょうか?

ローン利用目的によってローンの種類は変わるのでしょうか?

ローンの種類は、利用する目的によって変わることがあります。

以下に示すのは一般的なローンの種類とその利用目的です。

1. 住宅ローン

- 目的:住宅の購入または建設

住宅ローンは、住宅の購入や建設のために利用されます。

多くの人が自分の住宅を所有するためにローンを利用します。

住宅ローンは長期間(通常は15年以上)の返済期間があり、金利も比較的低く設定されています。

2. 自動車ローン

- 目的:自動車の購入

自動車ローンは、新車または中古車の購入のために利用されます。

自動車の価格は高額であり、現金で一括購入することは難しい場合があります。

自動車ローンは、返済期間や金利が異なる複数のオプションがあり、個人の予算や条件に合わせて選択することができます。

3. 教育ローン

- 目的:教育費の資金調達

教育ローンは、学費や教材などの教育費を賄うために利用されます。

大学や専門学校などへの進学や、資格取得のための教育を受ける際に利用されます。

教育ローンは、返済期間や金利の条件が異なる場合があります。

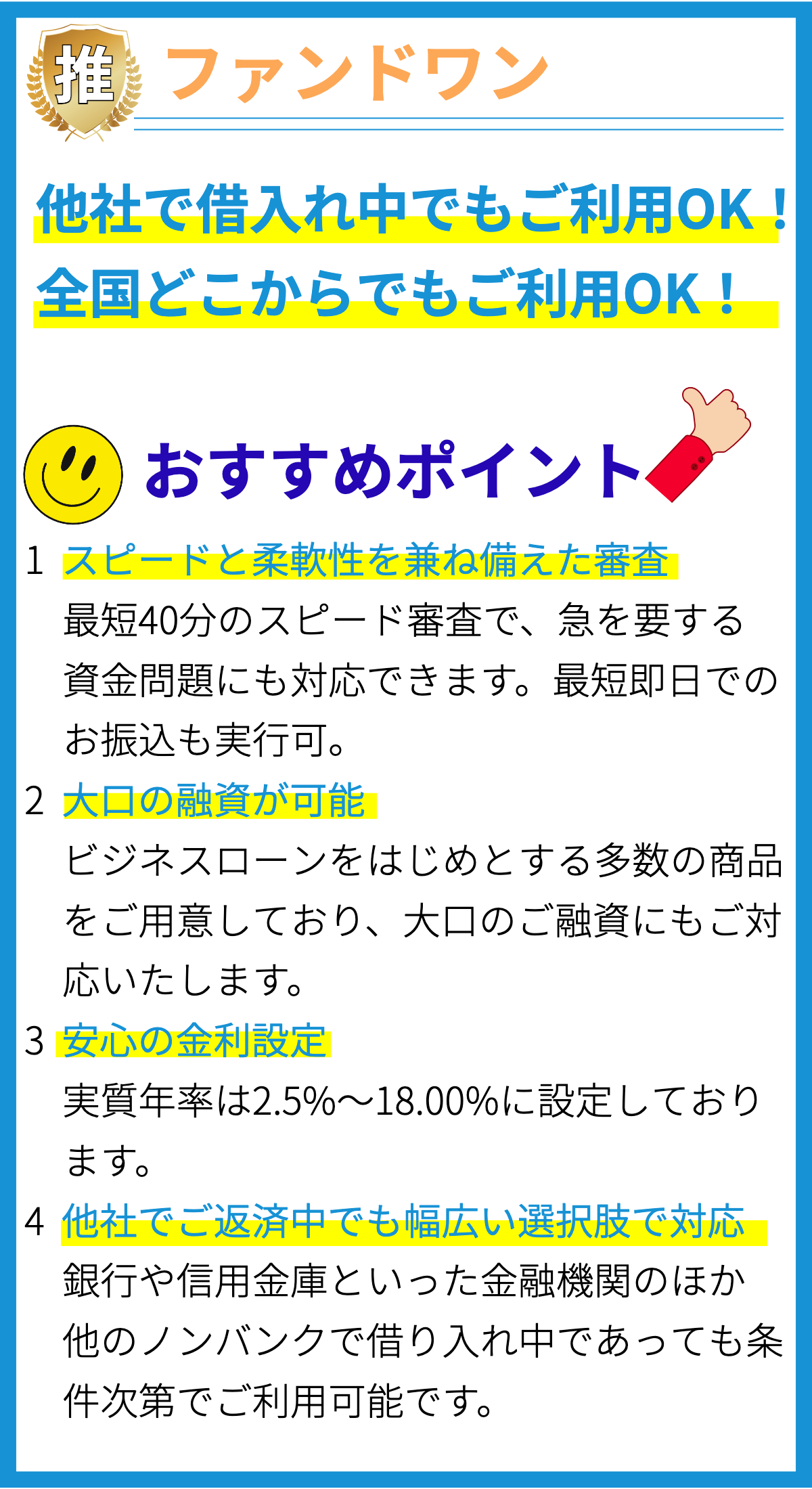

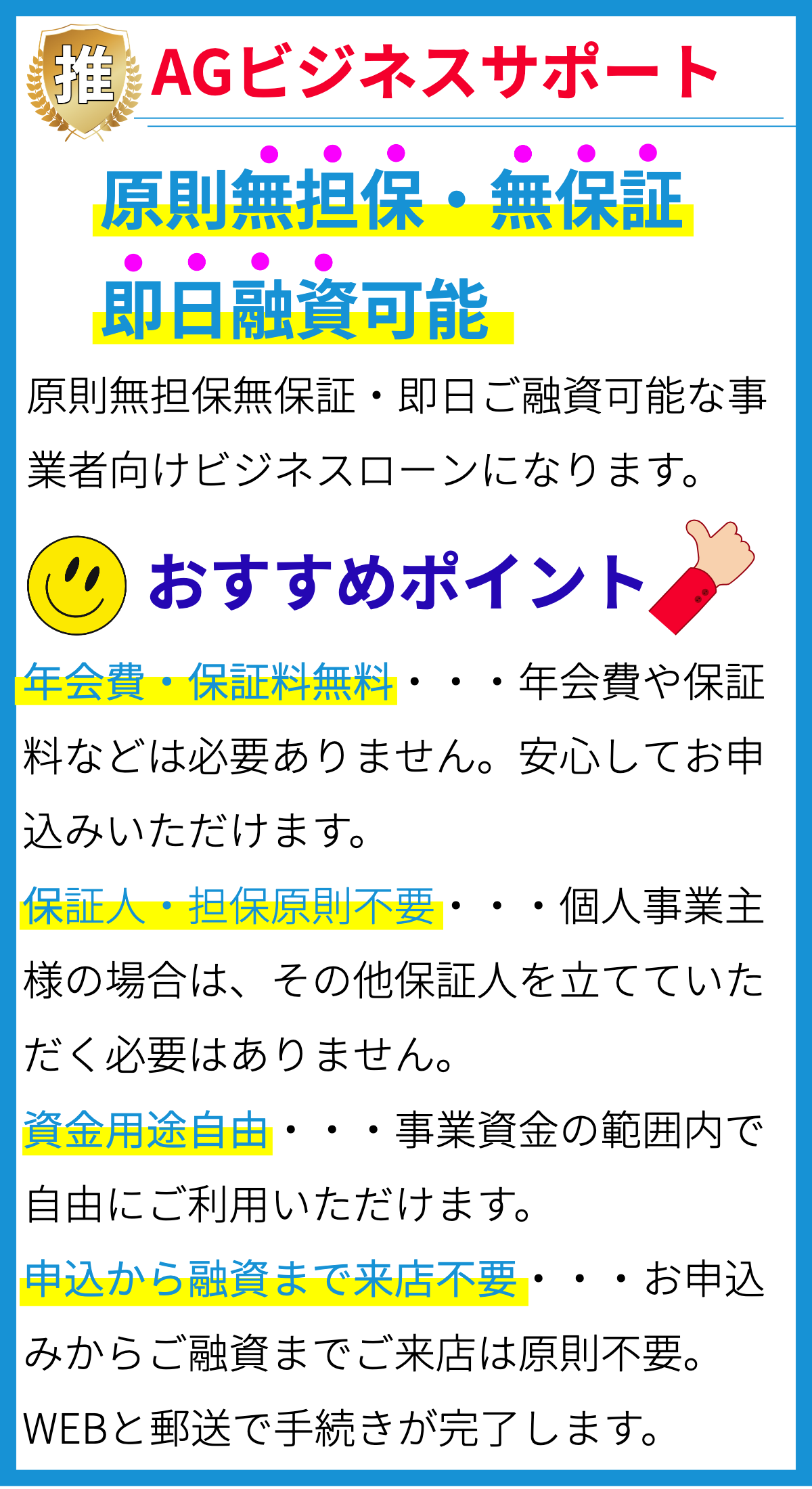

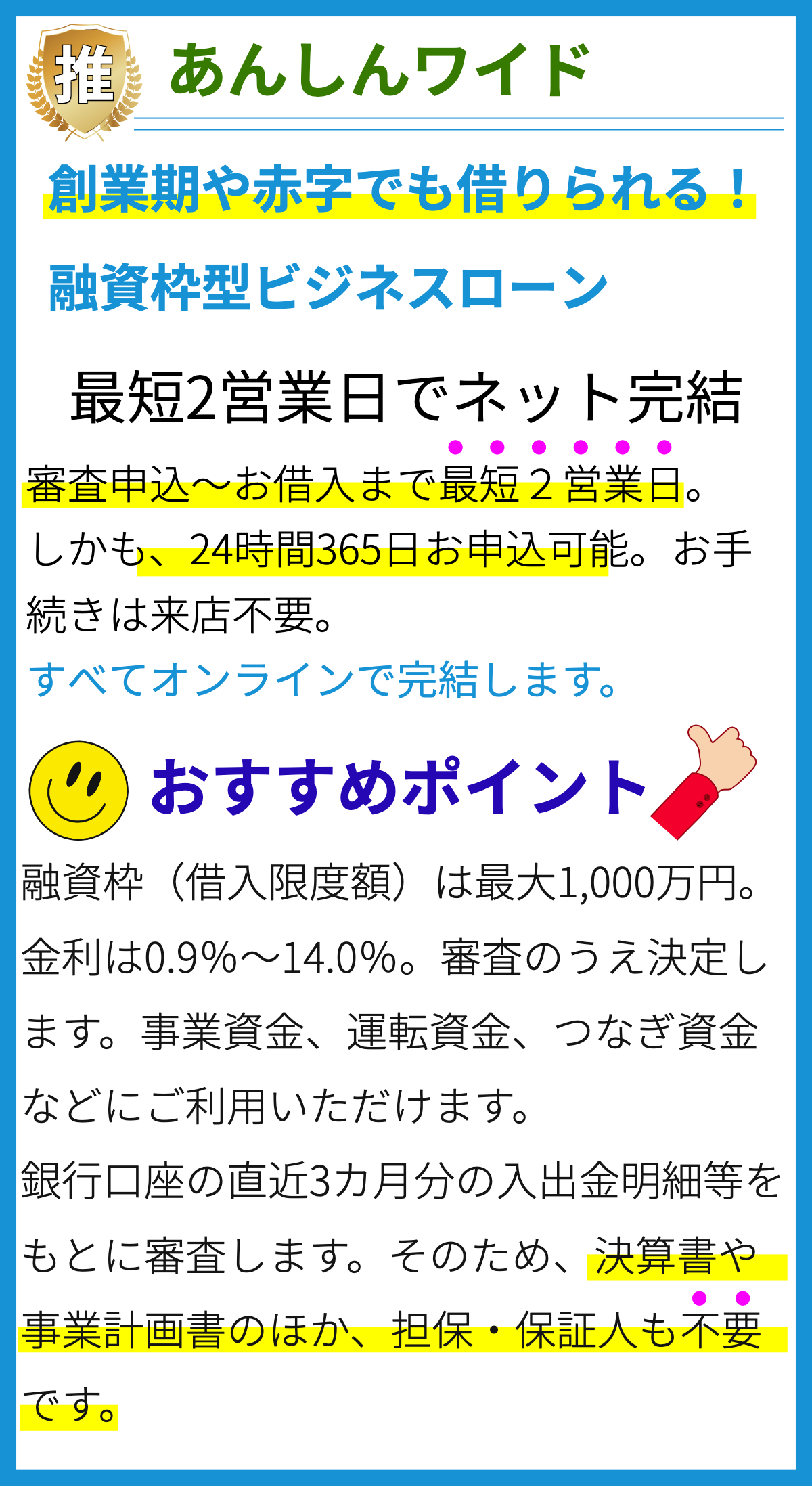

4. ビジネスローン

- 目的:企業の資金調達や事業拡大

ビジネスローンは、企業の資金調達や事業拡大のために利用されます。

企業は、新しい設備の導入や在庫の購入、営業拡大などのために資金が必要です。

ビジネスローンは、返済期間や金利の条件が企業の性質や規模によって異なります。

5. ファクタリング

- 目的:売掛金の流動化

ファクタリングは、企業が売掛金を利用して即金性を高めるために利用されます。

企業が顧客に提供した商品やサービスの代金を早期に入手することが可能で、資金繰りの改善に役立ちます。

ファクタリングは、売掛金の買い取りや保証などのサービスを提供する金融機関と契約する形で行われます。

ローンの種類は目的によって異なる場合がありますが、一般的には目的に応じた特定のローンが用意されています。

金融機関や信販会社などが、個々のニーズに合わせたローン商品を提供しています。

以上の内容は一般的な情報です。

具体的な情報や最新の制度・商品に関しては、各金融機関や専門家に相談することをおすすめします。

ローンを返済するための計画はどのように立てるべきでしょうか?

企業の資金調達方法とファクタリングの活用

企業が資金を調達する方法は多岐にわたりますが、主に以下のような方法があります。

銀行ローン

- 企業が銀行から直接借入れを行う方法です。

- 長期的な設備投資や運転資金の調達に利用されます。

社債の発行

- 企業が投資家から直接資金を集める方法で、社債を発行します。

- 大規模な資金調達が可能で、長期的な資金計画に適しています。

株式の発行

- 新規株式公開(IPO)や増資により、株式を市場に売り出して資金を調達します。

- 株主からの資金調達であり、返済義務はありませんが、株主への配当や経営参加を認める必要があります。

ファクタリング

- 売掛金を金融機関に売却し、即時に現金を得る方法です。

- 資金繰りを迅速に改善することができ、信用力が低い企業でも利用しやすいです。

ファクタリングの活用方法

- 売掛金の回収期間を待たずに現金化することで、運転資金の確保が可能です。

- 資金繰りの改善により、新たな投資や事業拡大の機会を捉えることができます。

- ファクタリング会社を選ぶ際は、手数料や契約条件を比較検討することが重要です。

ローン返済のための計画の立て方

ローンを返済するための計画を立てる際には、以下のステップに従って計画を策定することが重要です。

返済能力の評価

- 現在の収入と支出を把握し、返済に充てることができる金額を算出します。

- 将来の収入の見込みや支出の変動も考慮に入れます。

返済スケジュールの作成

- ローンの契約内容を確認し、返済期間や返済額を明確にします。

- 返済計画は現実的で、かつ余裕を持たせることが大切です。

緊急時の対策

- 予期せぬ出費や収入減に備えて、緊急資金を確保しておくことが望ましいです。

- 返済計画には柔軟性を持たせ、状況の変化に応じて見直しを行うことが重要です。

余裕資金の活用

- 予定よりも早くローンを返済できる場合は、繰り上げ返済を検討します。

- 繰り上げ返済により、利息の支払いを減らすことができます。

返済計画の見直し

- 定期的に返済計画を見直し、収入や支出の変化に応じて調整します。

- 計画通りに返済が進んでいない場合は、早めに対策を講じることが大切です。

ローン返済計画の根拠としては、個々の企業や個人の財務状況、市場環境、経済状況などが挙げられます。

これらの要素を総合的に考慮し、リスクを最小限に抑えつつ、効率的な返済計画を立てることが求められます。

まとめ

ローンを利用すると、住宅や車などの大きな買い物や教育費用、結婚式費用などを賄うことができます。企業では、資金調達や給与支払い、融資返済などの目的で利用されることがあります。ローンを利用することで必要な資金を手に入れることができますが、計画的な借り入れが重要です。