【PR】

消費者金融とは何ですか?

消費者金融とは、主に個人向けに短期間の小額融資を行う金融機関です。

消費者金融は銀行や信用金庫とは異なり、迅速な審査と融資を行うことが特徴です。

貸金業法に基づき、消費者金融業として営業するため、借り手は法的に保護されています。

消費者金融の主な特徴

- 迅速な審査と融資:消費者金融は一般的に審査が簡単で、申し込みから融資までの手続きが素早く行われます。

- 小額融資:消費者金融は小額の融資を行うことが多く、数万円から数百万円までの範囲で借りることができます。

- 短期間の返済:借り手は通常、短期間(例えば数週間から数年)で借りた金額を返済する必要があります。

- 利便性の高さ:多くの消費者金融は国内各地に営業拠点を持っており、インターネットを通じての申し込みも可能です。

- 高金利:消費者金融の利率は銀行や信用金庫と比較して高く、返済額が多くなる可能性があります。

消費者金融の役割

消費者金融は、急な出費や生活費の足りない時などの一時的な資金需要を補うために利用されます。

例えば、医療費や修理費、教育費などの支払いに使われることがあります。

また、銀行や信用金庫などの金融機関から融資を受けられない人々にとっても、消費者金融は資金調達の手段となります。

貸金業法に基づく規制

消費者金融は、貸金業法に基づき、適切な借り手保護や適正な金利設定などが義務付けられています。

これにより、借り手の権利が守られ、不当な金利や取り立て行為が行われないように監視されています。

以上が、消費者金融に関する基本的な説明です。

消費者金融のメリットは何ですか?

消費者金融のメリット

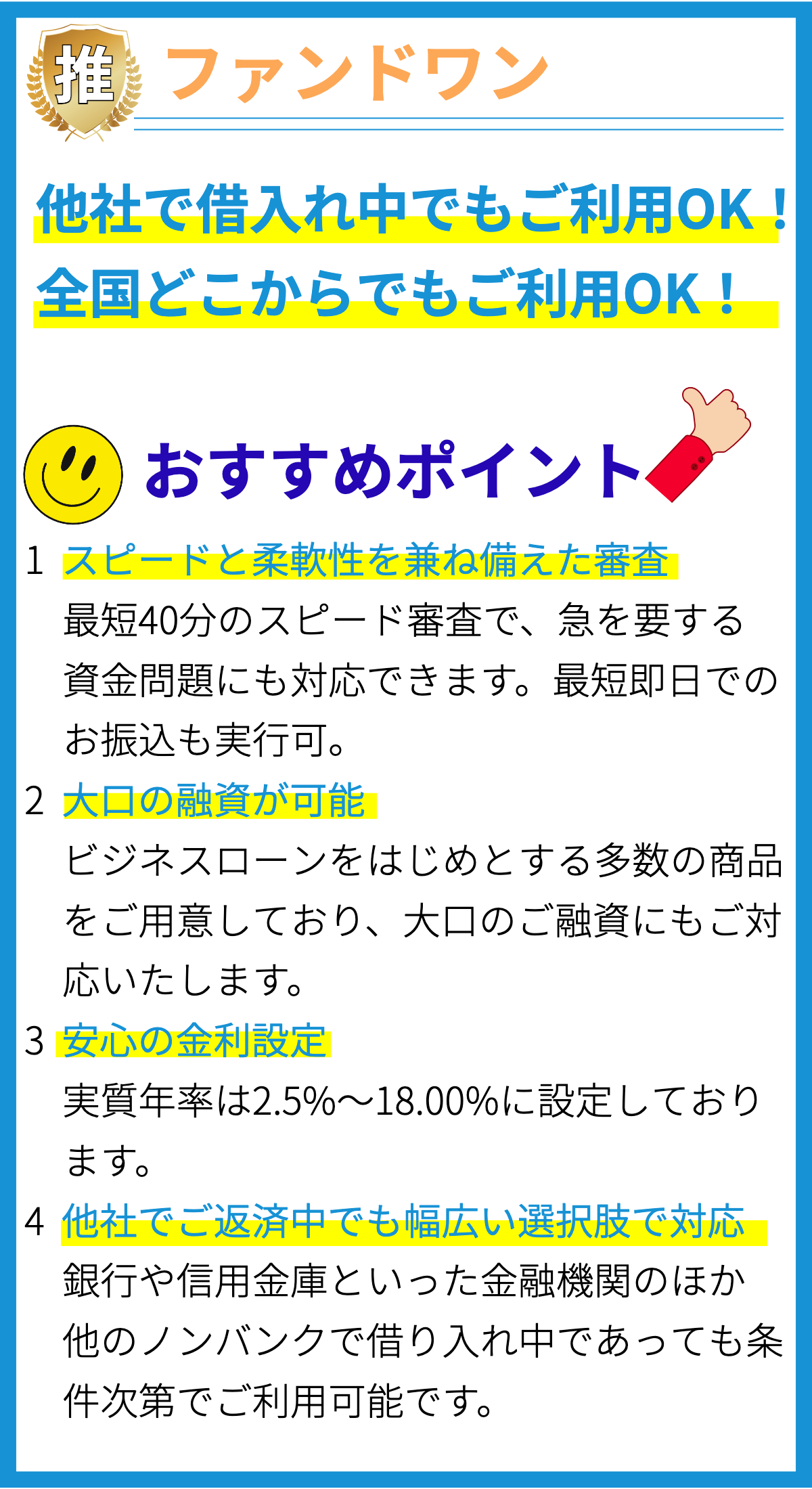

- 迅速な審査と融資:多くの消費者金融会社は迅速な審査と融資を行っています。

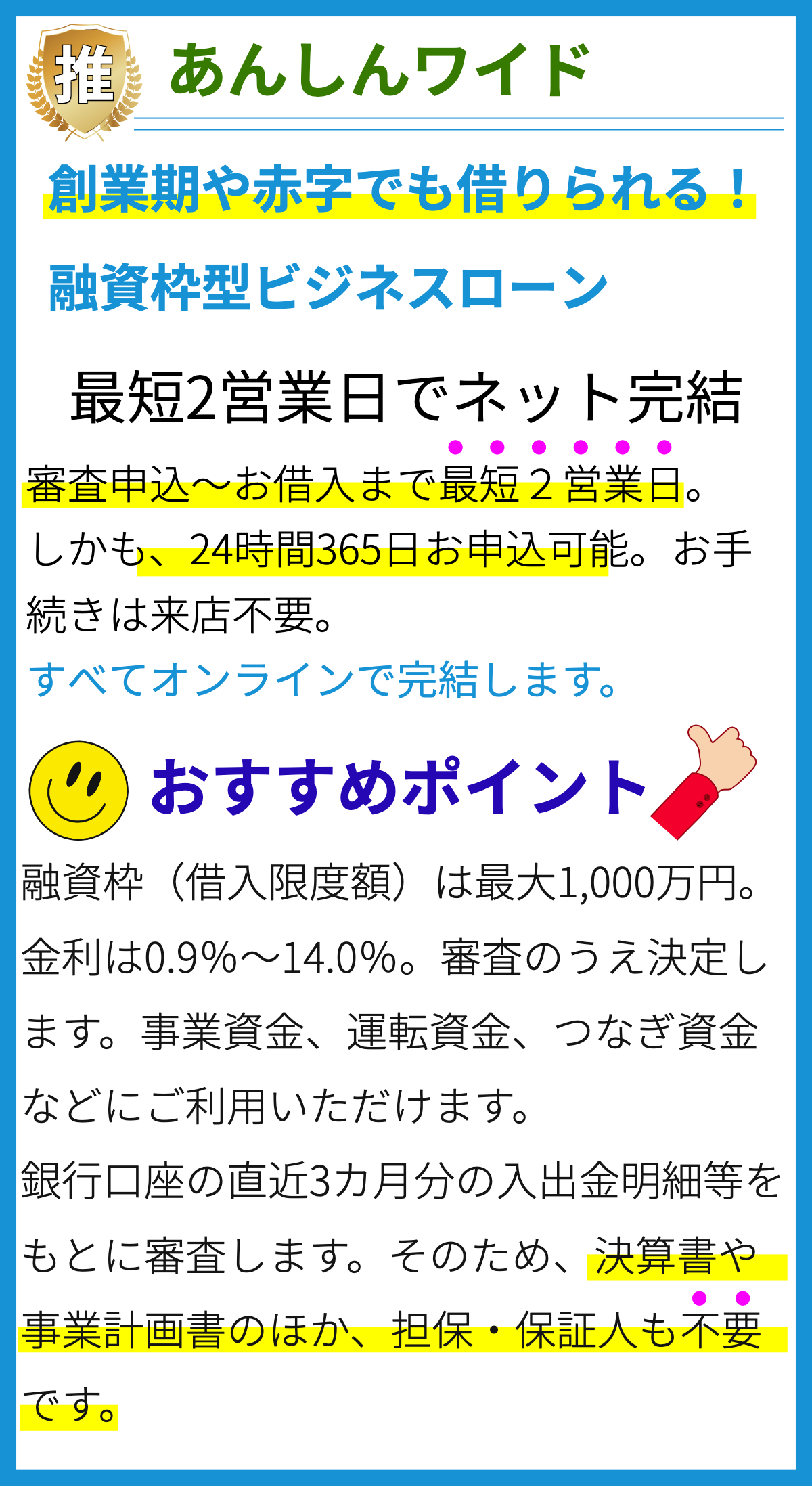

申し込みから審査結果の通知までの時間が比較的短く、急な出費に対応できる便利さがあります。 - 手続きが簡単:通常、消費者金融の融資は短期間や小額の借入に適しています。

そのため、手続きが簡単であり、銀行などの金融機関に比べて煩雑さが少ないです。 - 柔軟な貸付条件:一般的に、消費者金融は借り手の経済状況や信用スコアに基づいて貸付条件を設定しますが、一部の消費者金融は比較的柔軟な条件で融資を行っています。

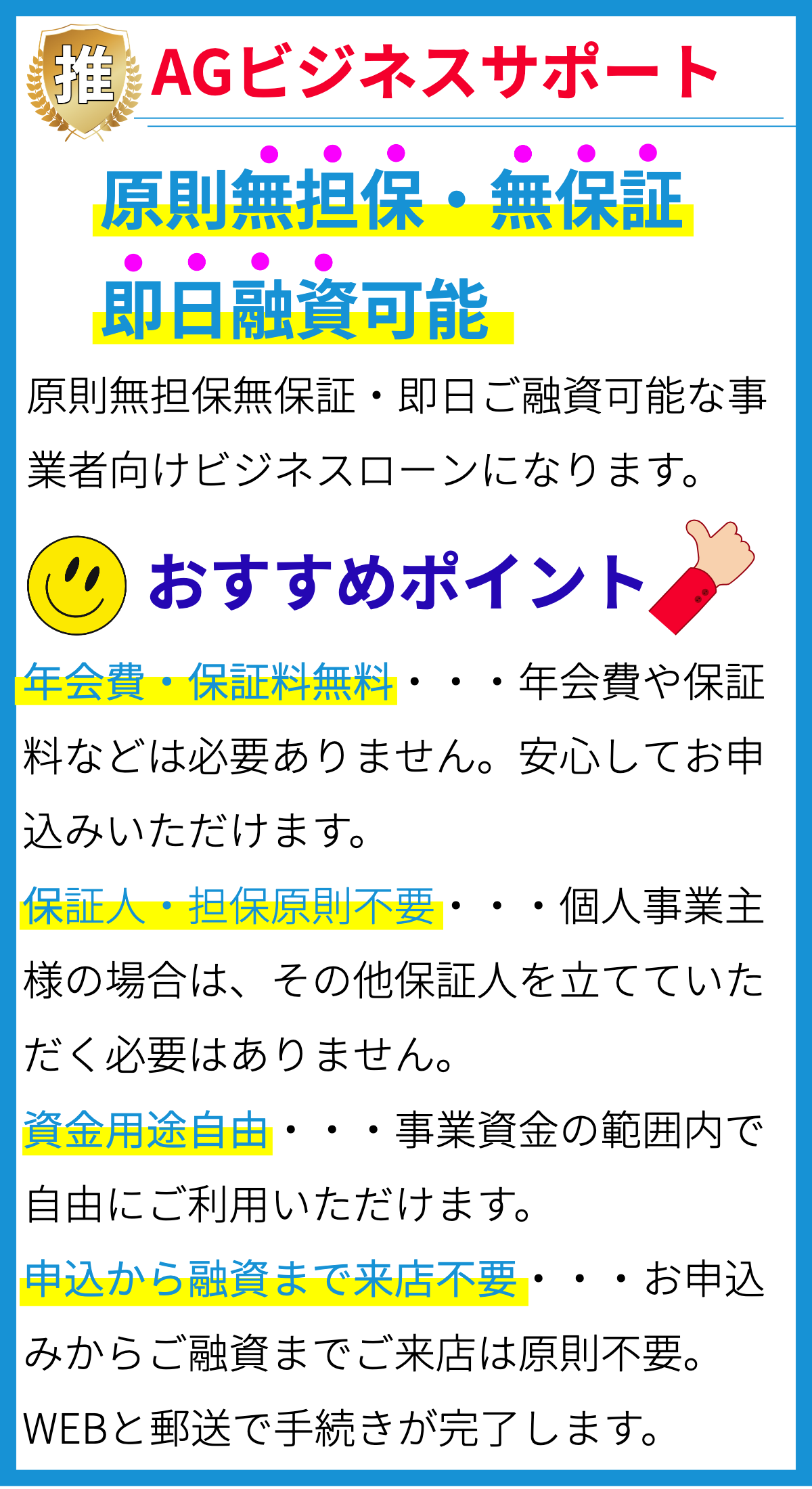

例えば、他の金融機関から借り入れがある場合でも、追加の融資を受けることができる場合があります。 - 無担保融資:消費者金融の多くは無担保での融資を行っています。

つまり、借り手は担保を提供する必要がなく、財産をリスクに晒すことなく融資を受けることができます。 - キャッシング枠の利用:一部の消費者金融では、需要に応じてキャッシング枠を設定しています。

これにより、必要な時に必要な分だけ借り入れることができ、利息を抑えることができます。

根拠

上記のメリットは、消費者金融の一般的な特徴や市場の傾向に基づいています。

一般に、消費者金融は迅速な審査と融資を提供することで知られており、短期・小額の借入に適しています。

また、消費者金融は銀行などと比較すると手続きが簡単であることも一般的です。

また、一部の消費者金融は柔軟な貸付条件を設定しており、無担保融資を提供することもあります。

さらに、一部の消費者金融ではキャッシング枠を設けているため、必要な時に必要な分だけ借り入れることができます。

消費者金融の利息はどのくらいですか?

消費者金融の利息はどのくらいですか?

消費者金融の利息は、一般的には比較的高めです。

具体的な利息の金額やレートについては、各消費者金融会社や契約条件によって異なります。

以下に一般的な消費者金融の利息の特徴を説明します。

1. 年利または月利で計算される

消費者金融の利息は、年利または月利で計算されることが一般的です。

年利の場合、年間の利息が借入金額に対して発生します。

月利の場合、月々の利息が借入金額に対して発生します。

2. 遅延利息が発生する場合もある

消費者金融の契約条件によっては、返済期日を過ぎると遅延利息が発生する場合があります。

遅延利息は返済期限を超えた期間に対して発生し、通常の利息よりも高い金利で計算されることがあります。

3. 利息の計算方法は会社によって異なる

各消費者金融会社は、利息の計算方法を独自に設定しています。

一般的な計算方法としては、単利や複利があります。

単利の場合は借入金額に対して一定の金利が適用されます。

複利の場合は、元本に加えて利息も次回の計算対象となり、利息が利息を生むことになります。

4. 借入金額や返済期間によって利率や条件が変わる

消費者金融の利息は、借入金額や返済期間によって異なることがあります。

一般的に、借入金額が多くなるほど利率が低くなる傾向があります。

また、長期間で返済する場合は利率が高くなることがあります。

- 消費者金融の利息は一般的に高めである

- 利息は年利または月利で計算される

- 遅延利息が発生する場合もある

- 利息の計算方法は会社によって異なる

- 借入金額や返済期間によって利率や条件が変わる

消費者金融の審査基準はどのようなものですか?

消費者金融の審査基準について

一般的な審査基準

- 収入:消費者金融では、借り手の収入が審査に大きく関与します。

安定した収入があるかどうか、収入の額や源泉などが審査の基準となります。 - 借り入れ履歴:過去の借り入れ履歴も考慮されます。

特に、過去の返済履歴や滞納の有無が重要視されます。 - 信用情報:クレジットスコアや信用情報の評価も審査基準に含まれます。

過去のローンやクレジットカードの利用状況や債務履行能力が評価されます。 - 雇用状況:安定した雇用状況も審査の基準となります。

正社員や公務員であることは、審査において有利に評価される傾向があります。 - 年齢:一部の消費者金融では、審査の際に年齢制限が設けられていることがあります。

未成年や高齢者の場合、審査に通りにくい場合があります。

根拠

これらの審査基準は、消費者金融業界の規制や借り手の信用リスク管理に関連する要素に基づいています。

消費者金融は、貸金業法に基づいて営業を行っており、個別の消費者金融業者は、法律や業界のルールに基づいて審査基準を設けています。

消費者金融を利用する際に注意すべきポイントはありますか?

消費者金融を利用する際に注意すべきポイント

- 金利の確認: 消費者金融は通常、銀行や信用組合よりも高い金利を設定しています。

したがって、利息の計算方法や返済プランを詳しく確認し、自身の返済能力に合った計画を立てることが重要です。 - 契約内容の詳細確認: 契約書や利用規約を十分に読み、契約内容や返済条件、違約金などを理解しておくことが大切です。

特に、契約上の約款や違約金の存在を見落とさないように注意しましょう。 - 返済計画の立案と債務管理: 消費者金融から借り入れする際は、返済計画を事前に立てておくことが重要です。

自身の収入や支出を正確に把握し、返済に困らない範囲で借り入れをすることが必要です。

また、最低返済額だけでなく、早期返済や一括返済を行うことで利息負担を減らすことも検討しましょう。 - 返済遅延時の対応策: 返済が遅れた場合は、直ちに消費者金融と連絡を取り、返済計画の変更や相談を行うことが重要です。

遅延損害金を支払わないためにも、早急な対応が必要です。 - 借り入れ額と利用目的の検討: 消費者金融は小額の借り入れに利用されることが多いですが、借入額や利用目的によっては別の金融商品やサービスの方が適切かもしれません。

必要な資金や利用目的をよく考え、自身に合った最適な選択を行いましょう。

根拠

以上のポイントは、消費者金融を利用する際に一般的に注意すべきポイントです。

これらのポイントは消費者金融に関する情報や経験をもとにしています。

借り入れには債務を負うことになるため、自身の返済能力を考慮し、慎重な借り入れの判断が必要とされます。

また、契約内容や借り入れ額、利率などの詳細を事前に把握し、返済計画を立てることで、トラブルや過剰な負担を回避することができます。

まとめ

消費者金融は主に個人向けに短期間の小額融資を行う金融機関であり、迅速な審査と融資が特徴です。また、貸金業法に基づく規制があり、借り手の権利が保護されています。消費者金融のメリットは、迅速な審査と融資、手続きが簡単であることです。